ಫೆಬ್ರವರಿ 1 ರಂದು ಬಿ ಅಜೆಟ್ ಘೋಷಣೆಗಳು ಪ್ರಸ್ತುತ ತೆರಿಗೆ ರಚನೆಗಳ ಮೇಲೆ ಯಾವುದೇ ಪರಿಣಾಮ ಬೀರುವುದಿಲ್ಲ. ದರಗಳು, ಸ್ಲ್ಯಾಬ್ಗಳು, ಕಡಿತಗಳು ಮತ್ತು ನಿಯಮಗಳು ಹಳೆಯ ಮತ್ತು ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿಗಳ ಅಡಿಯಲ್ಲಿ ಬದಲಾಗದೆ ಉಳಿಯುತ್ತವೆ.

ಆದಾಗ್ಯೂ, ಹಳೆಯ ಆಡಳಿತದ ಅಡಿಯಲ್ಲಿ ತೆರಿಗೆ-ಉಳಿತಾಯ ಹೂಡಿಕೆಗಳನ್ನು ಮಾಡಲು ಮಾರ್ಚ್ 31 ರ ಗಡುವು ಕೂಡ ಶೀಘ್ರವಾಗಿ ಸಮೀಪಿಸುತ್ತಿದೆ ಮತ್ತು ಆಯ್ಕೆಯನ್ನು ಮಾಡಬೇಕಾಗಿದೆ. ನೀವು ಹೊಸ ಆದಾಯ ತೆರಿಗೆ ಪದ್ಧತಿಯನ್ನು ಆರಿಸಿಕೊಳ್ಳಬೇಕೇ ಮತ್ತು ತೆರಿಗೆ ಕಡಿತಗಳು, ವಿನಾಯಿತಿಗಳು ಮತ್ತು ರಿಯಾಯಿತಿಗಳನ್ನು ಬಿಟ್ಟುಬಿಡಬೇಕೇ ಅಥವಾ ಹಳೆಯ ತೆರಿಗೆ ಪದ್ಧತಿಯನ್ನು ಆರಿಸಿಕೊಂಡು ನಿಮ್ಮ ತೆರಿಗೆ ಯೋಜನೆ ಪ್ರಕ್ರಿಯೆಯನ್ನು ಪ್ರಾರಂಭಿಸಬೇಕೆ?

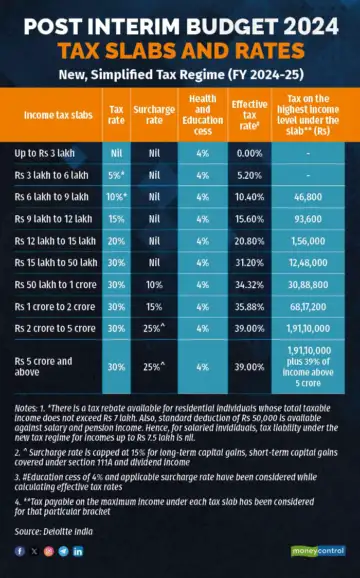

2024-25ರ ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿಯ ತೆರಿಗೆ ಸ್ಲ್ಯಾಬ್ಗಳು ಮತ್ತು ದರಗಳು

2024-25ರ ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿಯ ತೆರಿಗೆ ಸ್ಲ್ಯಾಬ್ಗಳು ಮತ್ತು ದರಗಳು

ಇದರ ಹೊರತಾಗಿ, ಜುಲೈನಲ್ಲಿ ಆದಾಯ ತೆರಿಗೆ ರಿಟರ್ನ್ಸ್ (ITR) ಸಲ್ಲಿಸುವ ಸಮಯದಲ್ಲಿ ಹಳೆಯ ಮತ್ತು ಹೊಸ ಆಡಳಿತಗಳ ನಡುವೆ ಅಂತಿಮ ಆಯ್ಕೆಯನ್ನು ಮಾಡಲು ನಿಮಗೆ ಅವಕಾಶವಿದೆ. ಇದು ಹಾಬ್ಸನ್ ಅವರ ಆಯ್ಕೆಯಂತೆ ತೋರುತ್ತಿದ್ದರೆ, ಎರಡು ತೆರಿಗೆ ಪದ್ಧತಿಗಳ ನಡುವೆ ಆಯ್ಕೆ ಮಾಡಲು ನಿಮಗೆ ಸಹಾಯ ಮಾಡಲು ತ್ವರಿತ ಮಾರ್ಗದರ್ಶಿ ಇಲ್ಲಿದೆ.

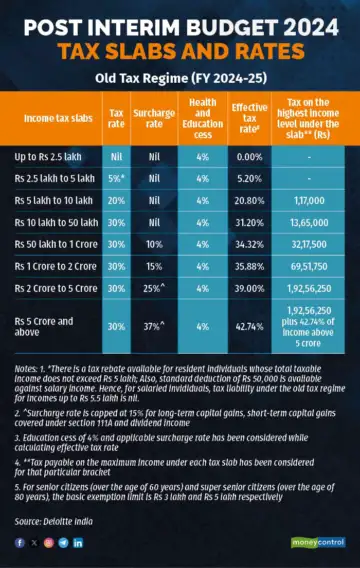

FY 2024-25 ರ ಹಳೆಯ ತೆರಿಗೆ ಪದ್ಧತಿಯ ತೆರಿಗೆ ಸ್ಲ್ಯಾಬ್ಗಳು ಮತ್ತು ದರಗಳು

FY 2024-25 ರ ಹಳೆಯ ತೆರಿಗೆ ಪದ್ಧತಿಯ ತೆರಿಗೆ ಸ್ಲ್ಯಾಬ್ಗಳು ಮತ್ತು ದರಗಳು

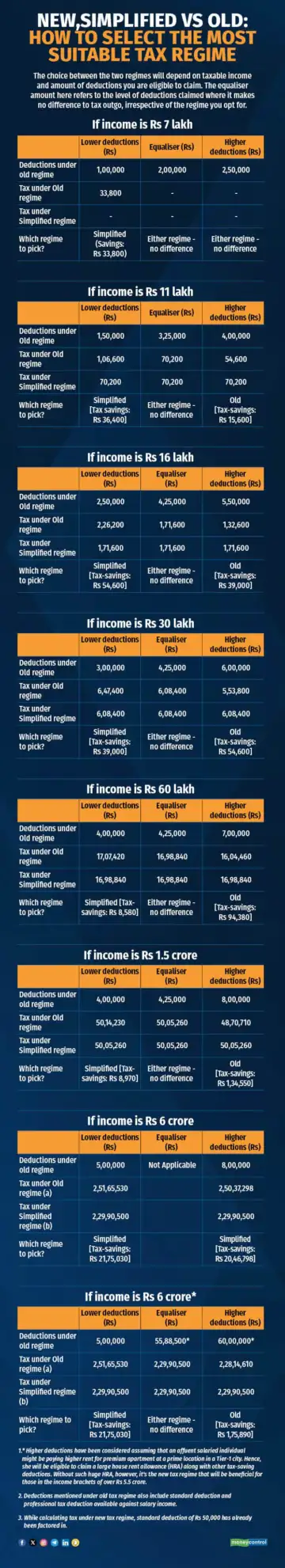

ಕಡಿತದ ಮಟ್ಟ – ಈಕ್ವಲೈಜರ್ – ಅದು ಮುಖ್ಯವಾಗಿದೆ

ಕನಿಷ್ಠ ತೆರಿಗೆ ಹೊರಹೋಗುವಿಕೆಯನ್ನು ಖಾತ್ರಿಪಡಿಸುವ ಆಡಳಿತವನ್ನು ಹೇಗೆ ಗುರುತಿಸುವುದು ಎಂಬ ಪ್ರಶ್ನೆಗೆ ಉತ್ತರವು ನಿಮ್ಮ ಆದಾಯದ ಮಟ್ಟ ಮತ್ತು ವಿನಾಯಿತಿಗಳನ್ನು ಅವಲಂಬಿಸಿರುತ್ತದೆ.

ಇನ್ನು ಓದಿ: IPFO ಇಂದ ಮೆಸೇಜ್ ಬಂದಿದೆಯೇ? ಯಾಕೆ.. ಏನಿದು ಹೊಸ ಸಮೀಕ್ಷೆ?

Deloitte India ಲೆಕ್ಕಾಚಾರಗಳು ಹೆಚ್ಚಿನ ಆದಾಯ ತೆರಿಗೆ ಸ್ಲ್ಯಾಬ್ಗಳಿಗೆ, ಹೆಚ್ಚಿನ ಸಂಖ್ಯೆಯ ಒಟ್ಟು ಕಡಿತಗಳನ್ನು (ವಿಭಾಗಗಳು 80C, 80D, 24b ಅಡಿಯಲ್ಲಿ ಪಾವತಿಸಿದ ಗೃಹ ಸಾಲದ ಬಡ್ಡಿ ಮತ್ತು ಹೀಗೆ) ಕ್ಲೈಮ್ ಮಾಡುತ್ತವೆ, ಹೊಸ ಆಡಳಿತವು ಕಡಿಮೆ ಲಾಭದಾಯಕವಾಗಿರುತ್ತದೆ. ಏಕೆಂದರೆ ತೆರಿಗೆ ವಿನಾಯಿತಿಗಳು ತೆರಿಗೆಯ ಆದಾಯವನ್ನು ಮತ್ತು ಹಳೆಯ ಆಡಳಿತದಲ್ಲಿ ಪಾವತಿಸಬೇಕಾದ ತೆರಿಗೆಯನ್ನು ಕಡಿಮೆ ಮಾಡುತ್ತದೆ.

ಉದಾಹರಣೆಗೆ, ನೀವು ರೂ. 11 ಲಕ್ಷ ಆದಾಯವನ್ನು ಹೊಂದಿರುವ ಸಂಬಳದ ವ್ಯಕ್ತಿಯಾಗಿದ್ದರೆ ಮತ್ತು ನಿಮ್ಮ ಒಟ್ಟು ಕಡಿತಗಳು ರೂ. 3.25 ಲಕ್ಷಕ್ಕಿಂತ ಕಡಿಮೆಯಿದ್ದರೆ, ಕಡಿಮೆ ತೆರಿಗೆ ಹೊರಹೋಗುವಿಕೆಯನ್ನು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಹೊಸ ಆಡಳಿತವು ನಿಮಗೆ ಹೆಚ್ಚು ಸೂಕ್ತವಾಗಿರುತ್ತದೆ (ಗ್ರಾಫಿಕ್ ನೋಡಿ). ನಿಮ್ಮ ಒಟ್ಟು ಕಡಿತಗಳು ಈ ಮೊತ್ತಕ್ಕಿಂತ ಹೆಚ್ಚಿದ್ದರೆ, ಹಳೆಯ ಆಡಳಿತವು ಹೆಚ್ಚು ಪ್ರಯೋಜನಕಾರಿಯಾಗಿದೆ.

ಈ ಬ್ರೇಕ್-ಈವ್ ಪಾಯಿಂಟ್ ಅನ್ನು ಟೇಬಲ್ನಲ್ಲಿ ‘ಈಕ್ವಲೈಸರ್’ ಎಂದು ಉಲ್ಲೇಖಿಸಲಾಗುತ್ತದೆ (ಗ್ರಾಫಿಕ್ ನೋಡಿ). ಇದು ತೆರಿಗೆ ಸ್ಲ್ಯಾಬ್ಗೆ ಅನುಗುಣವಾಗಿ ಬದಲಾಗುತ್ತದೆ. ಉದಾಹರಣೆಗೆ, 15 ಲಕ್ಷದಿಂದ 5.5 ಕೋಟಿ ರೂಪಾಯಿವರೆಗಿನ ಆದಾಯಕ್ಕೆ ಈ ಬ್ರೇಕ್-ಈವ್ ಪಾಯಿಂಟ್ 4.25 ಲಕ್ಷ ರೂ. ಎರಡೂ ಆಡಳಿತಗಳ ಅಡಿಯಲ್ಲಿ ಪಾವತಿಸಬೇಕಾದ ತೆರಿಗೆ ಒಂದೇ ಆಗಿರುವ ಹಂತವಾಗಿದೆ.

ಉದ್ಯೋಗಿಗಳ ಭವಿಷ್ಯ ನಿಧಿ (ಇಪಿಎಫ್), ಹೌಸಿಂಗ್ ಲೋನ್ ಅಸಲು ಮರುಪಾವತಿ ಅಥವಾ ಇತರ ತೆರಿಗೆ-ಉಳಿತಾಯ ಹೂಡಿಕೆಗಳ ಮೂಲಕ ಸೆಕ್ಷನ್ 80 ಸಿ ಅಡಿಯಲ್ಲಿ ನೀವು ರೂ 1.5-ಲಕ್ಷ ತೆರಿಗೆ ಕಡಿತದ ಮಿತಿಯನ್ನು ಮುಗಿಸಿದರೆ ನಿಮ್ಮ ಕಡಿತಗಳು ಸುಲಭವಾಗಿ ರೂ 4.25 ಲಕ್ಷವನ್ನು ದಾಟಬಹುದು. ಹೆಚ್ಚುವರಿಯಾಗಿ, ನೀವು ಸೆಕ್ಷನ್ 80D (ಹಿರಿಯ ನಾಗರಿಕರಲ್ಲದವರಿಗೆ ಗರಿಷ್ಠ ಮಿತಿ ರೂ. 25,000) ಅಡಿಯಲ್ಲಿ ಆರೋಗ್ಯ ವಿಮಾ ಪ್ರೀಮಿಯಂಗಳ ಮೇಲಿನ ಕಡಿತಗಳನ್ನು ಕ್ಲೈಮ್ ಮಾಡಬಹುದು ಮತ್ತು ವಿಭಾಗ 24b (ರೂ. 2 ಲಕ್ಷ) ಅಡಿಯಲ್ಲಿ ಪಾವತಿಸಿದ ಗೃಹ ಸಾಲದ ಬಡ್ಡಿಯನ್ನು ಪಡೆಯಬಹುದು. ನಂತರ, ಫ್ಲಾಟ್ ಸ್ಟ್ಯಾಂಡರ್ಡ್ ಡಿಡಕ್ಷನ್ 50,000 ರೂ.

ಅಧಿಕ ಆದಾಯ ಗಳಿಸುವವರಿಗೆ ಹೊಸ ಆಡಳಿತ ಉತ್ತಮವಾಗಿದೆ

ಅತ್ಯಧಿಕ ತೆರಿಗೆ ಸ್ಲ್ಯಾಬ್ ದರ ಮತ್ತು ಸರ್ಚಾರ್ಜ್ (ಪರಿಣಾಮಕಾರಿ ತೆರಿಗೆ ದರ) ಆಕರ್ಷಿಸುವ ವ್ಯಕ್ತಿಗಳಿಗೆ, ನೀವು ಗಣನೀಯವಾಗಿ ಹೆಚ್ಚಿನ ಮನೆ ಬಾಡಿಗೆ ಭತ್ಯೆಯನ್ನು (HRA) ಪಡೆಯದ ಹೊರತು, ಹೆಚ್ಚಿನ ಉಳಿತಾಯಕ್ಕೆ ಕಾರಣವಾಗುವ ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿಯಾಗಿದೆ. 6 ಕೋಟಿಗೂ ಹೆಚ್ಚು ಆದಾಯವಿರುವ ಸಂಬಳ ಪಡೆಯುವ ವ್ಯಕ್ತಿಯ ಪ್ರಕರಣವನ್ನೇ ತೆಗೆದುಕೊಳ್ಳಿ. ಅವಳು ಮೆಟ್ರೋ ಸಿಟಿಯ ಐಷಾರಾಮಿ ಅಪಾರ್ಟ್ಮೆಂಟ್ನಲ್ಲಿ ಬಾಡಿಗೆಗೆ ವಾಸಿಸುತ್ತಿದ್ದರೆ ಮತ್ತು ತಿಂಗಳಿಗೆ 5 ಲಕ್ಷ ರೂ ಬಾಡಿಗೆಯನ್ನು ನೀಡಿದರೆ, ಆಕೆಯ ಎಚ್ಆರ್ಎ ಹಳೆಯ ಆಡಳಿತದ ಅಡಿಯಲ್ಲಿ ಅವಳ ಗಣನೀಯ ತೆರಿಗೆ ಉಳಿತಾಯವನ್ನು ಹಸ್ತಾಂತರಿಸಬಹುದು.